摘要

?硅料价格大幅上调,涨价具备延续性和较大空间。本周,单晶硅复投料价格上涨8.61%,多晶免洗料价格上涨5%,硅料价格大幅上调。本轮硅料涨价主要系光伏需求持续向好,同时部分硅料厂计划外检修,导致硅料供给偏紧,在二三线硅料企业持续退出的背景下,我们判断本轮硅料涨价具备一定延续性。目前多晶硅料价格、盈利能力都处于历史底部,向上空间比较大。

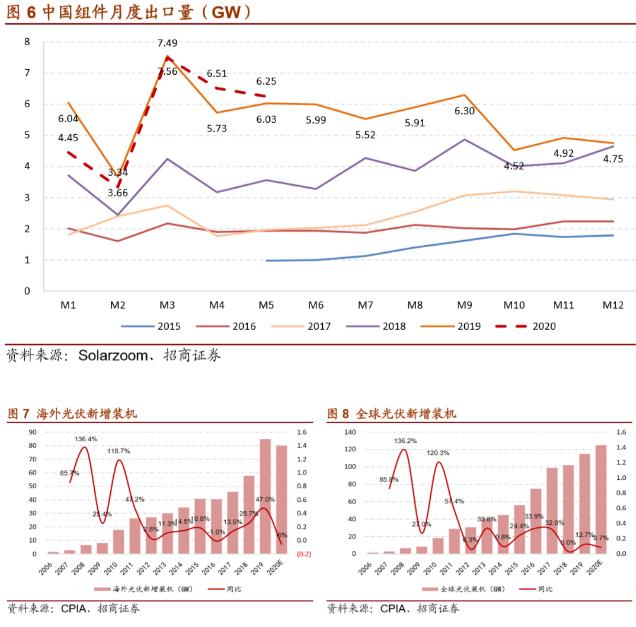

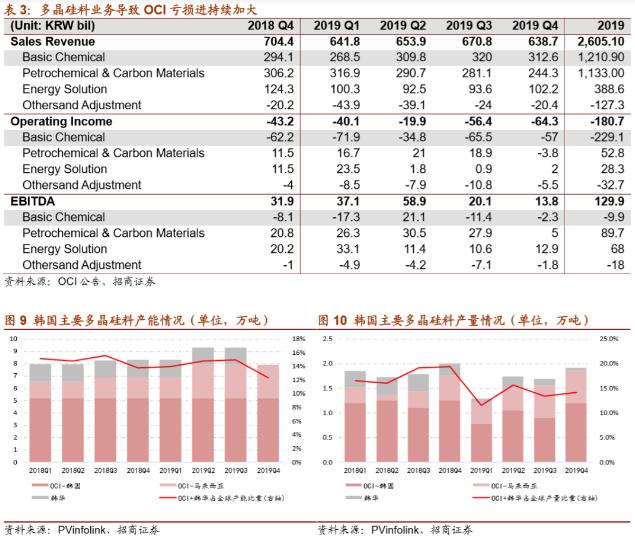

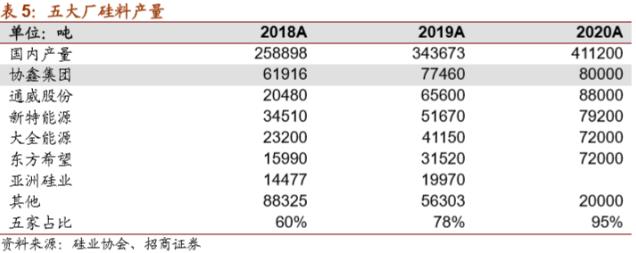

?硅料供给格局持续向好。中期看,预计未来4-5个季度内,硅料的新增有效供给非常有限。同时,存量产能方面,韩国OCI硅料成本与国内龙头差距逐步拉大,今年1季度,OCI称群山工厂在常规检修完成后,部分P1产线将产电子级多晶硅。OCI、韩华多晶硅料的产能占全球10%左右,如果该部分产能退出,将带来近10%的有效供给缺口。此外,国内二三线硅料企业普遍不盈利,主流硅料企业的老产线也已不盈利。2019年除5大厂以外的国内其他厂商出货约7-8万吨,2020年该部分有可能下降到2-3万吨,市场进一步向大公司集中。

?头部企业具备成本优势,硅料涨价有较强的业绩弹性。国内头部公司通威、大全、新特等具备明显的成本优势,过去两年都投建了较大规模的低成本新产能。2019 年,通威、特变、大全、中能、东方希望合计出货在国内占比约78%,2020 年有可能提升到近 90%,如果通威等公司继续扩产,将拉开与其他企业的差距。加上目前水平较低,通威、特变、大全等头部企业有望在行业涨价时获得较强的业绩弹性。

?投资建议:硅料环节推荐通威股份、特变电工;关注:美股大全新能源、合盛硅业(招商化工)。

风险提示:国内下游需求不及预期、海外需求不及预期。

1.硅料价格大幅上调,涨价具备延续性和较大空间

硅料大幅提价。据硅业分会报道,本周国内单晶复投料价格区间在6.5-7.5万元/吨,成交均价上涨至6.81万元/吨,周环比涨幅为8.61%;多晶免洗料价格区间在3.7-3.8万元/吨,成交均价上涨至3.78万元/吨,周环比涨幅为5.0%。

涨价具备延续性,向上空间比较大。本轮硅料涨价主要系光伏需求持续向好,同时部分硅料厂计划外检修,导致硅料供给偏紧,目前,在二三线硅料企业持续退出的背景下,我们判断本轮硅料涨价具备一定延续性。

同时,过去几年由于硅料产能扩张较快,叠加了行业技术进步降低了每瓦硅耗的影响,硅料价格出现了连续的下滑,目前多晶硅料价格、盈利能力都处于历史底部,向上空间比较大。

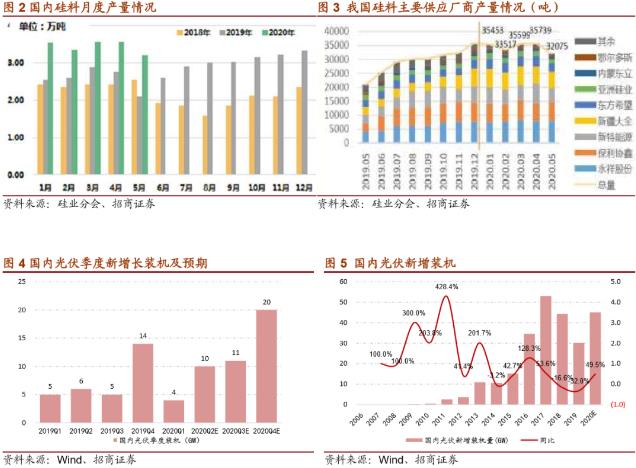

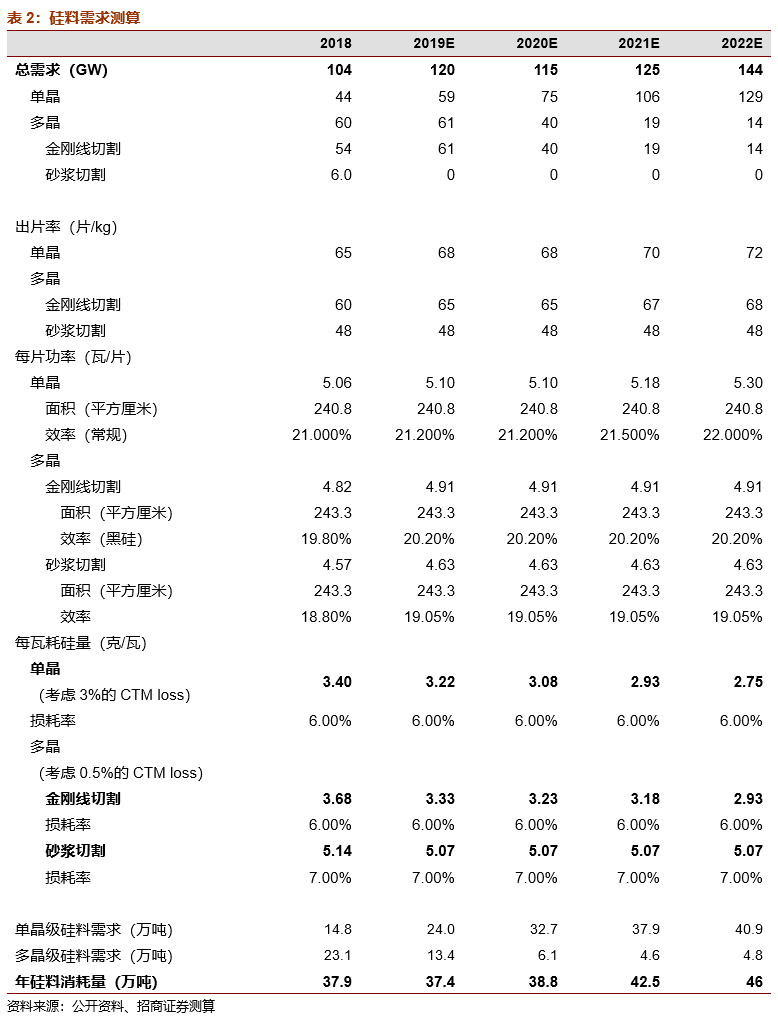

中期看,硅料需求有望加速。2017年到2018年,受金刚线改造降低了每瓦硅耗,影响了硅料行业的增长。目前,金刚线改造目前已完成,而薄片化、细线化对硅料需求影响较小,我们判断硅料需求增速将加速并趋同于下游装机增速。预计2020年、2021年硅料需求量将达到42.5、46吨。

2.硅料供给格局持续向好

硅料供给格局持续优化。预计未来4-5个季度内,硅料的新增有效供给非常有限。同时,存量产能方面,韩国OCI硅料成本与国内龙头差距逐步拉大,今年1季度,OCI称群山工厂在常规检修完成后,部分P1产线将产电子级多晶硅。OCI、韩华多晶硅料的产能占全球10%左右,如果该部分产能退出,将带来近10%的有效供给缺口。此外,国内二三线硅料企业普遍不盈利,主流硅料企业的老产线也已不盈利。2019年除5大厂以外的国内其他厂商出货约7-8万吨,2020年该部分有可能下降到2-3万吨,市场进一步向大公司集中。

3.头部企业具备成本优势,硅料涨价有较强的业绩弹性

头部企业具备成本优势,硅料涨价有较强的业绩弹性。国内头部公司通威、大全、新特等具备明显的成本优势,过去两年都投建了较大规模的低成本新产能。2019年,通威、特变、大全、中能、东方希望合计出货在国内占比约78%,2020年有可能提升到近90%,如果通威等公司继续扩产,将拉开与其他企业的差距。加上目前水平较低,通威、特变、大全等头部企业有望在行业涨价时获得较强的业绩弹性。

国内低成本产能正在快速投放。国内低成本产能将在2019年迅速达产,2019年底中国低成本多晶硅料产能有望达25万吨以上,较2018年底的14.3万吨大幅提升。

同时,值得注意的是,本来新增的低成本产能将在2020年1季度告一段落,考虑到多晶硅料的投产周期大概在18个月左右,2020年1季度大全4A产能(3.5万吨)达产以后,2020年将不会再有新产能释放。

国内龙头依据优势坚决扩张。通威股份发布硅料和电池扩产计划:计划在4年内将硅料产能扩张2倍达到25万吨,电池产能扩张4倍到100GW。通威股份等国内硅料龙头依靠成本优势,坚决扩张产能,持续加速了多晶硅料的进口替代。

4.投资建议

本周,单晶、多晶硅料价格周环比分别上涨8.61%、5%,硅料价格大幅上调。光伏需求持续向好,同时部分硅料厂计划外检修,导致硅料供给偏紧,在二三线硅料企业持续退出的背景下,我们判断本轮硅料涨价具备一定延续性。并且目前多晶硅料价格、盈利能力都处于历史底部,向上空间比较大。国内头部公司通威、大全、新特能源(特变)具备明显的成本优势,过去两年都投建了较大规模的低成本新产能,涨价将带来较大的业绩弹性。中期看,硅料供给格局持续向好,未来4-5个季度内新增有效供给非常有限,而以韩国OCI为代表的外资在逐步退出,并且国内二三线硅料企业普遍不盈利,2019年除5大厂以外的国内其他厂商出货约7-8万吨,2020年该部分有可能下降到2-3万吨,市场进一步向大公司集中。继续推荐通威股份、特变电工;关注大全新能源(美股)、合盛硅业(化工)。

凡注明“来源:中国综合能源服务网”的所有作品,版权均属本网,转载时请署名来源。如因作品内容、版权及其它问题请及时与本网联系。