“为什么要发展储能?”≈吃饭为啥需要碗

可再生能源发展刚需下,电化学储能将登上历史舞台

储能本质是平抑电力供需矛盾,新能源发展创造新的储能需求。电能自身不能储存,而任何时刻其生产量和需求量需严格相等,因此传统电源生产连续性和用电需求间断性的不平衡持续存在。此外,全球范围内可再生能源装机量和发电量占比不断提升(尤其是风能和太阳能),2019年上半年,德国风光发电量占比已超过30%。但可再生能源发电存在固有的间歇性和波动性,导致弃风弃光现象,增加供需不匹配程度且影响电网的稳定性,储能技术可平抑电能供需矛盾,提高风光消纳维持电网稳定。

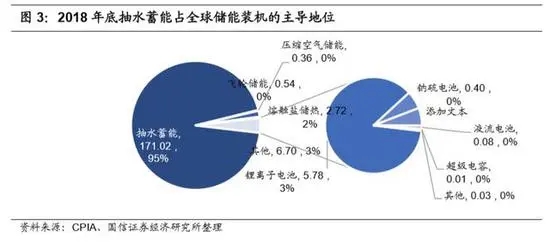

抽水蓄能(PHS)是迄今为止部署最多的储能方式,电化学储能紧随其后。根据CNESA全球储能项目库的不完全统计,截至2019年底,全球已投运储能项目累计装机规模183.1GW。其中,抽水蓄能的累计装机规模最大为 171.0GW占比高达93.4%,同比下降0.9个百分点,但仍处于主导地位;电化学储能的累计装机规模紧随其后为8216.5MW,占比为4.5%,同比增长 0.9个百分点。

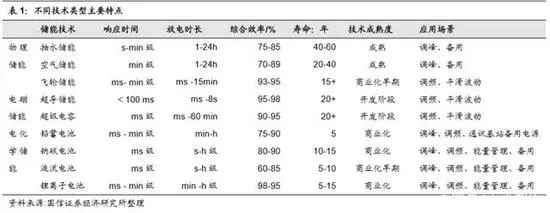

技术特性决定电化学储能应用场景最为广泛。储能技术是利用化学或者物理的方法将一次能源产生的电能存储起来,并在需要时释放。根据技术类型的不同,以电能释放的储能方式主要分为机械储能、电磁储能和电化学储能。不同储能技术具有不同的内在特性(如功率密度和能力密度),电化学储能同时具有较高的能量密度和功率密度,决定了其广泛的技术适用性。

电化学储能是发展最快,美国储能规模位列全球第一。根据CPIA统计数据,截至2018年底,电化学储能累计装机6.63GW,同比增长126.4%;2013-2018年新增装机年均复合增长率高达113.86%。截至2019年全球累计电化学装机达8.22GW,同比增长24.02%,受中国市场影响,新增装机 1.59GW,同比下降56.98%。从应用端来看,用户侧应用占比最高为 28%,其他应用领域趋于均衡。

尽管2019年中国储能遇冷,但仍是全球份额较大的市场。根据美国能源部 DOE数据库统计,截至2020年1月10 日,全球电化学项目数量高达991 个,美国储能装机规模和项目数量再次均位列全球第一,中国位列全球第二。

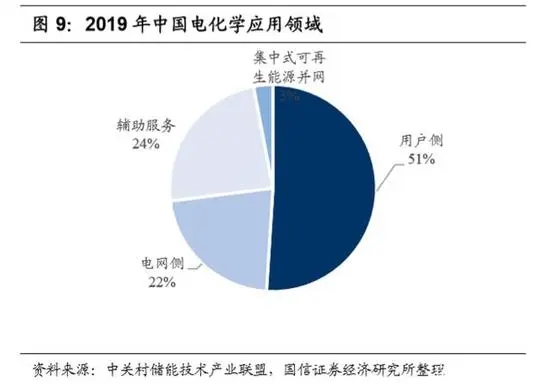

2019年为国内储能减速调整期,储能将向更加市场化方向发展。根据 CPIA统计数据,截至2019年底,我国电化学储能累计装机1592.3MW,同比增长48.4%;新增装机591.6MW,同比下降23.7%。忽略2018年相对激增,储能行业仍然是维持稳步增长的状态。就应用端来看,用户侧仍是储能最大的应用市场,占比为51%。此外,2019年广东、湖南等地电网侧火储联合投运装机较多,但《输配电定价成本监审办法》的出台,明确了“电网企业投资的电储能设施明确不计入输配电定价成本”。意味着短期内电网侧项目建设缺乏盈利渠道支撑,网侧储能的发展受到制约,长期来看,储能将向更加市场化的方向发展。

国内储能电池占比较小,海外市场稳定。国内储能电池出货大幅下降,海外市场稳定。根据高工产研锂电研究所(GGII)数据统计,2019年中国储能锂电池出货量为3.8GWh,同比增长26.7%。从整体出货量来看,符合年初预期的2030%的增长,但从出货的市场类别来看,储能锂电池应用于国内市场的出货量急剧下降,2019年国内出货量为0.7GWh,同比下降75%,而出口海外市场的出货量增长较为突出。

根据GGII统计数据,2019年,我国动力电池累计装机量约62.38GWh,同比增长9%。而储能锂电池出货量仅为3.8GWh,同比增长26.7%,其中国内出货量为0.7GWh,出口总量为3.1GWh,与动力电池相比,我国储能电池占比依然较小,空间较大。

储能核心逻辑:成本下降驱动储能应用

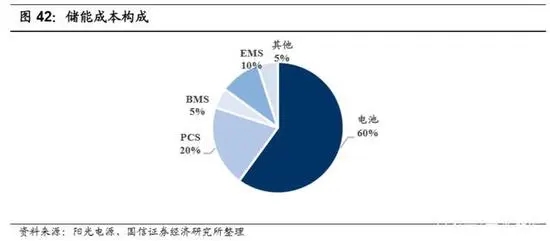

储能系统成本大幅下降。电化学储能系统主要由电池组、电池管理系统(BMS)、储能变流器(PCS)、能量管理系统(EMS)及其他电气设备构成。根据GTM数据统计显示,2012至2017年电化学储能电站成本大幅下降78%,单位KWh成本由2100美元下降至587美元。其中电池成本占比约为40%,是储能电站建设的主要成本来源。

锂电成为主流技术路线,存在成本下降通道。目前已商业化应用的电化学储能技术主要为铅蓄电池和锂离子电池。根据CNESA数据,近五年全球已投运储能项目中,锂电储能系统占比均超过80%,成为主流电化学储能技术路线。根据BNEF,2020年至2023年的锂电价格可能达到150美元/KWh,将达到储能系统应用的经济性拐点。

成本下降驱动储能装机规模爆发。根据GTM预测,到2025年,单位KWh 储能电池成本预计降至110美元,BOS部分将降至85美元。储能系统成本的不断下降,将驱动装机规模迎来爆发。根据BNEF的预测,到2040年,全球储能累计装机(不含抽水蓄能)将达到近1095GW/2850GWh,对应投资6620亿美元。

国内储能未来空间究竟有多大?——可期万亿市场

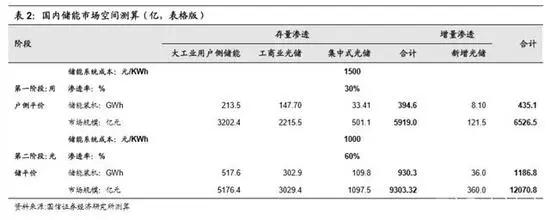

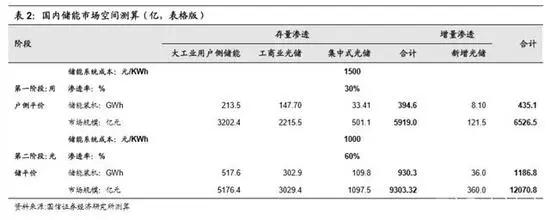

国内储能未来空间究竟有多大?根据我们测算结论:

第一阶段:到2025年,储能成本降至1500元/KWh时,我国大部分地区用户侧储能可实现平价。在存量市场渗透率为30%情况下,我国储能装机规模可达435.1GWh,市场规模达6526.5亿元。其中,存量市场储能装机 394.6GWh,市场规模可达5919.0亿元。假设此阶段电池:光伏配置比例为15%,在放电时长4h,年新增集中式光伏8.1GW,渗透率为30%,则所需储能8.1GWh,年新增市场规模达121.5亿元。

第二阶段:到2030年,储能成本降至1000元/KWh时,我国大部分地区光储结合可实现平价。在存量市场渗透率为60%情况下,我国储能装机规模可达1186.8GWh,市场规模达12070.8亿元。其中,存量市场储能装机 930.3GW,市场规模可达9303.3亿元,假设此阶段电池:光伏配置比例为30%,放电时长4h,年新增集中式光伏50GW,渗透率为60%,则所需储能36.0GWh,年新增市场规模达360.0亿元。

发电侧:风、光+储能模式为新能源大未来

分布式光储:拆解“特斯拉户用光伏”实例,看国内市场空间几何

政策强制规定,美国户用光伏市场驶入快车道。根据加州能源委员会颁布的 《2019建筑能效标准》要求,从2020年1月1日开始,所有在加利福尼亚州 新建的三层及三层以下的低层住宅(包括独栋)都将被要求强制安装住宅光伏系统,并对装机规模也做出了规定:如果同时安装了储能系统,则光伏装机规模可在上述方程计算结果的基础上减少25%,且单户住宅的储能系统容量至少为7.5KWh,多户住宅的存储系统容量至少为住宅户数*7.5 KWh。

对于加州户用光伏需求的测算:未来10年,每年至少有750MW-1.25GW 户用装机规模。其中新增市场:2020年新政实施后,美国加州新增住宅将为户用光伏市场带来300-500MW/年装机增量。2018年美国居民用户平均用电量10972KWh,加州光照资源充沛,光伏有效年利用小时数1800-2200h,则100%光伏发电对应户均装机量约5-6KW。

加州户用光伏存量市场中:每年有450-720MW规模。根据1995-2018年加州独栋住宅建筑许可发放数量估算加州目前独栋住宅数量约180万套。若在2030年,这些存量独栋能有合计80%装户用光伏,5-8KW每户算,每年有450720MW的户用光伏规模。

美国政策及经济性助力下,户用光储系统得到快速发展。以特斯拉为例,2018年,特斯拉安装了1GWh的储能系统,2019年目标是将装机容量翻倍到2GWh以上。特斯拉的Powerwall(针对住宅用户)基于NMC锂电池产品。针对居民用户的储能系统,与屋顶光伏系统同时应用。它可以存储光伏电站在白天发的电量,并在夜间释放使用。据特斯拉表示,Powerwall的单位装机容量为13.5KWh;其峰值功率/持续功率分别为7KW/5KW,而电力转换效率达90%,且保证使用生命周期为10年。

在不考虑特斯拉屋顶光伏的“屋顶价值”的情况下,特斯拉光储方案已经初具经济性。截至2020年2月,加利福尼亚州的太阳能电池板平均成本为 3.06美元/W。考虑到太阳能电池板系统的大小为3-10KW,加利福尼亚州的光伏系统平均安装成本在6.41-21.36万元之间,光伏系统平均价格为10.68万元。扣除26%的联邦投资税收抵免(ITC)以及其他州和地方太阳能激励措施后,系统成本降至4.74-15.81万元,假设光伏系统工作寿命为 25年,年有效利用小时为1900h,实际用电量为有效发电量的75%,考虑未来运维费用和发电量时间价值,光伏屋顶全生命周期内的度电成本为 1.07元/KWh。

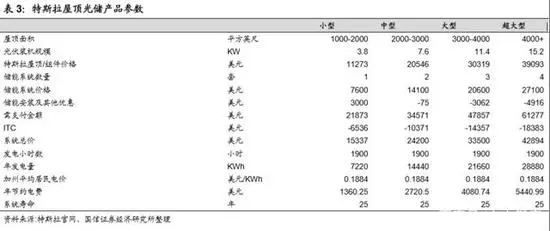

根据特斯拉提供的4种不同规模的屋顶光储系统,分别为小型(光伏装机 3.8KW)、中型(光伏装机7.6KW)、大型(光伏装机11.4KW)和超大型(光伏装机15.2KW),同时匹配1、2、3和4套储能系统,光储系统价格在15.2742.77万元之间,扣除26%的联邦投资税收抵免(ITC)以及其他州和地方太阳能激励措施后,系统成本降至10.71-29.94万元。由于配置储能系统,有理由假设实际用电量为有效发电量的100%,其他条件与加州户用光伏相同,测算出小型、中型、大型和超大型的特斯拉屋顶光储系统全生命周期内的度电成本分别为1.52、1.20、11.1和1.07元/KWh,储能溢价分别为0.45、0.13、0.04和0元/KWh。说明含有储能系统的大型特斯拉屋顶光伏,可以与当前普通户用光伏在LCOE相竞争。

如测算得,在不考虑特斯拉屋顶光伏的“屋顶价值”的情况下,特斯拉 11.4KW光储系统度电成本仅为1.11人民币/KWh,较单纯户用光伏系统的度电成本仅相差3.6%,户用光储结合系统方案经济性在美国已得到显现。

特斯拉2019储能装机容量达到1.65GWh。前三季度分别为229MWh、 415MWh、477MWh,全年装机1.65GWh,同比增长接近60%,超过 2017、2018年装机总量之和。2019年全球电化学储能新增装机为 15.9GWh,意味着特斯拉占据全球储能的市场份额达到10.4%。

我国国家层面政策为储能发展提供方向。2017年五部委联合发布《关于促进储能技术与产业发展的指导意见》,明确了十三五和十四五时期储能发展“两步走” 的战略。2019年针对该指导意见,进一步提出了细化的 2019-2020行动计划, 从而进一步推进“十三五”期间实现储能由研发示范向商业化初期过渡的目标,同时为“十四五”期间实现储能由商业化初期向规模化发展转变的目标奠定基础。

部分省市开始出台用户侧补贴政策和新能源发电侧技术要求。目前针对储能出台补贴政策的有合肥和苏州。2018年合肥政策针对符合政策的光伏储能系统,按储能实际充电量给予1元/KWh的补贴。2019年苏州针对工业园区的储能项目,按放电量补贴3年,补贴标准0.3元/KWh。2019年6月新疆针对光伏储能试点项目,储能系统原则上按照不低于光伏电站装机容量的 15%、且储能时长不低于2小时来配置,总装机规模不超过350MW。

基于我国提供储能补贴的省市较少,我们通过搭建“光储发电+网电套利”模型,进行工商业光储项目经济性测算。工商业配置光伏+储能替代部分网电,满足自身用电需求,综合考虑峰谷电价差与时段划分复杂度,以江苏省为例进行建模,各电价时段和电流流向如表所示。通过计算配置光储系统前后支付电费差额,作为光储系统运营效益,对未来工商业光储系统经济性进行测算,基本假设如下:

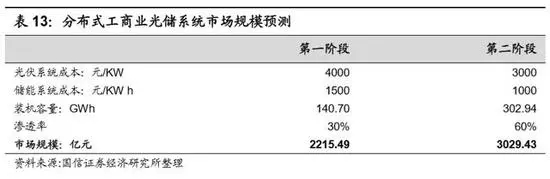

1、江苏省年利用小时数为1063h,配置150KW光伏系统,预计平均每天可以发500~600度电,单位成本为4000元/KW;蓄电池采用磷酸铁锂电池,总容量600KWh,单位成本为1500元/KWh。

2、放电深度95%,容量衰减20%,循环寿命5000次,日运行2次,运行时 间为8年,残值按照光伏系统剩余价值计算。

3、折现率7.5%,贷款利率6%,自有资金比例为0.3。

测算结论:在上述假设条件下,江苏省工商业用户应用光储系统可实现经济性,生命周期内项目内含报酬率9.92%,自有资金内含报酬率为18.17%,投资回收期为6年。

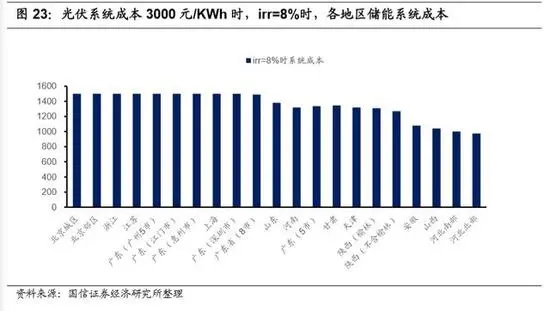

进一步我们将模型应用于其他地区进行测算,可以发现,第一阶段:当用户侧光伏成本在4000元/KW,储能系统成本为1500元/KWh时,北京、浙江、江苏和广东(部分地区)内的工商业用户配置储能系统可达到8%收益率,假设市场渗透率为30%,储能装机规模为140.70GW,市场规模合计为2215.49亿元。

进一步测算可得:第二阶段,当光伏成本降至3000元/KWh,储能系统成本降至1000元/KWh时,除青海、云南和宁夏外样本地区储能系统均可实现8%内含报酬率。在市场渗透率为60%的条件下,储能装机规模为 302.94GW,市场规模合计为3029.43亿元。

集中式光储:光伏平价大时代的必经之路

西北地区弃风弃光率仍高于全国平均水平,储能有望加速渗透。风能和太阳能等新能源发电具具有不规律变化的特点,为维持电力供需平衡和电网的稳定性需限制部分新能源的出力。据国家能源局统计,近年来全国弃风弃光率呈下降趋势,2019年1-9月,全国弃风率4.2%,同比下降3.5个百分点;弃光率1.9%,同比下降1个百分点。2019年上半年,弃风仍较为严重的地区是新疆、甘肃和内蒙古,弃风率分别为17.0%、10.1%和8.2%;弃光主要集中在西藏、新疆、甘肃和青海,弃光率分别为25.7%、10.6%、6.9%和6.3%。

随着可再生能源占比的增加,其波动性与地理位置上的限制凸显,减少弃风弃电最直接的方式是配置相应的储能系统,根据电网调度要求和实际发电负荷合理实时改变运行模式,将可再生能源发电从非高峰(金麒麟分析师)时段转向高峰时段,调配电 能供应与需求之间的平衡。例如CAISO“鸭曲线”,将多余电能存储于电池储能系统中按需放出,减少发电损失,起到削峰填谷的作用。

传统平滑新能源不稳定性的方案中,新能源机组分摊费用远高于补偿费用。从能源类型的角度来看,参与辅助服务的能源类型主要包括火电、水电、风电、光伏、核电,其中火电机组补偿费用最高为62.65亿元,但同时分摊费用也最高。我们构造分摊费用/补偿费用指标来进行对比,风电分摊费用/补偿费用值高达34.26,核电和光伏发电也远高于传统火电。即新能源场站通过配置相应的储能系统,可满足自身辅助服务需求,有效降低分摊费用。

储能若替代传统备用,将有效提高容量价值。国内新能源(风电、光伏发电)通过保留有功备用或者配置储能设备,并利用相应的有功控制系统实现一次调频功能。光伏电站若要参与低频响应,在不考虑限电情况下需预留 10%的容量,按每天备用8h计算,则100MW光伏电站每天少发8万 KWh,每年少发电2800万KWh。通过配置储能设备替代备用容量也可提高系统容量价值。

目前国内已经有大量风、光储电站示范项目投入使用。我国首个风光储输示范工程位于河北省张家口市北部,于2011年底并网,综合运用了磷酸铁锂、液流、钛酸锂、阀控铅酸等多种技术路线,每年可以提升200小时的利用小时数,有效解决了新能源的消纳问题。近年来,青海共和光伏发电储能项目、鲁能集团海西州多能互补集成优化示范工程等大量新能源配套储能项目投入使用。

我们针对国内集中式光伏+储能系统进行经济性测算,基本假设如下:

1、投资主体为三类资源区光伏新能源场站,应用场景包括削峰填谷和替代一次调频备用余量;

2、根据不同地区利用小时数和限电比例不同,100MW光伏容量分别配置43、30和19MWh储能系统用于削峰填谷,同时配置9MWh储能系统用于替代 一次调频备用余量。储能系统单位成本为1500元/KWh,电芯选用磷酸铁锂,放电深度95%,容量衰减20%,循环寿命5000次,日循环1次,运行时间为15年;

3、贷款利率6%,自有资金比例为0.3,所得税率为25%,折现率7.5%。

集中式光储结合经济性测算:

当仅用于削峰填谷时,三类资源区的储能系统装机量分别为43、30和19MWh,上网电价分别为0.4/0.45和0.55 元,度电成本均为0.63 元/KWh,但均未达预 期收益。当要求的irr=8%时,三类资源区储能系统成本需分别降至851、957和1170元/KWh。

当用于削峰填谷和替代有功备用时,三类资源区的储能系统装机量分别为 51、38和27MWh,其他条件相同。可以发现三类资源区储能项目的投资回收期分别为9、8和6年,Ⅱ类资源区和Ⅲ类资源区项目内含报酬率均达到 8%,Ⅲ类资源区项目内含报酬率为11.9%。

第一阶段:当储能系统成本为1500元/KWh时,在市场渗透率为30%的条件下,现有光伏存量市场储能装机规模为33.41GW,市场规模合计为 501.09亿元。假设储能成本降至1500元/KWh之前,光伏市场年新增量为 45GW,在相同渗透率条件下,年新增储能装机8.10GWh,年新增市场规模为121.50亿元。

第二阶段:当系统成本降至1000元/KWh时,在市场渗透率为60%的条件下,储能装机规模为109.75GW,市场规模合计为1097.49亿元。假设储能成本降至1000元/KWh之前,光伏市场年新增量为50GW,在相同渗透率条件下,年新增储能装机36.00GWh,年新增市场规模为360.00亿元。

用户侧:经济性凸显进行时,万亿市场空间值得期待

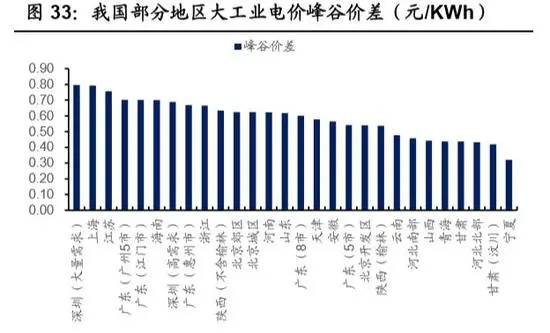

储能能量时移,峰谷价差套利。一般情况下,由于白天用电侧负荷曲线比晚上高,部分地区实施分时电价机制,将一天24h分为峰时段、平时段和谷时段, 电价依次降低,从而形成峰谷电价差。储能出现之前,电力用户降低电费的传统方式主要为:减少消费或被动改变消费时段;储能通过能量时移,在低谷电价时间段充电,在高峰电价时间段放电,满足用电需求,同时利用峰谷价差进行套利。

高价差刺激储能部署,国内价格激励较弱。用户应用储能须有足够的价差激励,即峰谷电价差可覆盖储能度电成本。部分发达国家(如美国、德国和澳大利亚)峰谷价差较高,为用户侧储能装机提供机会。以美国为例,居民用户的峰谷价差平均为0.15美元/KWh,高于当前0.10美元/KWh的储能度电成本。但在国内大部分地区,峰谷电价差仍远不足以覆盖储能度电成本。

用电类别说明:深圳(大量需求)指深圳市大量工商业及其他用电(101 至3000kVA);深圳(高需求)指高需求工商业及其他用电(3001kVA 及以上);广东(广州5市)指广州、珠海、佛山、中山和东莞五市;广东(8市)指汕头、潮州、揭阳、汕尾、阳江、湛江、茂名和肇庆8市;广东(5市)指云浮、河源、梅州、韶关和清远5市。

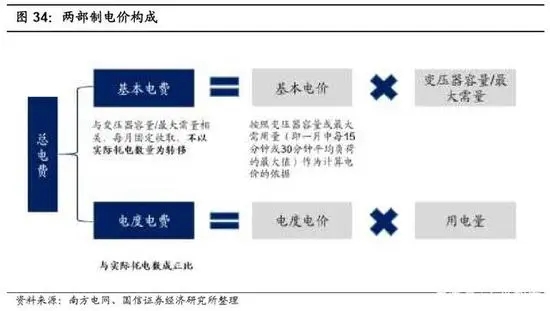

储能需量管理,降低基本电费。理论上仅通过削峰填谷套利,储能在国内用电侧难以实现经济性。大工业用户普遍采用两部制电价计费,电费分为基本电费和电度电费。其中,基本电费与耗电量无关,仅与变压器容量或最大需量相关;电度电费与耗电量呈正比。当储能应用于大工业用户侧时,除实现一般削峰填谷套利降低电量电费外,同时也可进行需量管理,降低基本电费,带来双重收益。

峰谷-峰平价差平均值修正。考虑到用电侧储能系统工作模式为一日2充2放, 仅存在一次谷时段充电、峰时段放电的机会,另一次则为平时段充电、峰时段放电(即夜晚谷时段充电,早上峰时段放电,午间平时段充电,傍晚峰时段放电),因此取峰谷价差与峰平价差平均值建模更为合理。

以上海市电价为例,我们针对国内大工业用电侧储能经济性进行测算,基本假设如下:

1、 配置1MW / 4MWh储能系统,电芯为磷酸铁锂,单位成本为1800元/KWh;

2、 充放电深度95%,容量衰减20%,循环寿命5000次,无残值;

3、 折现率7.5%,贷款利率6%,自有资金比例为0.3;

测算结论:对于价差和基本电价均较高的上海市大工业用户,储能用于削峰填 谷和需量管理可实现经济性。项目投资回收期为4年,内含报酬率高达 16.44%, 生命周内度电成本为0.64元/Wh。

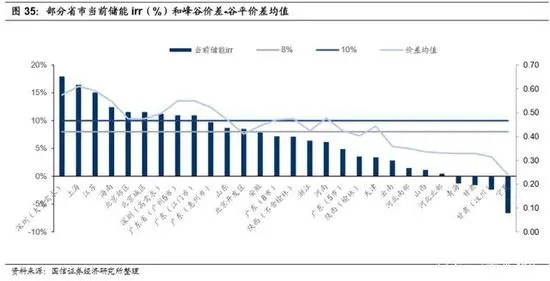

进一步我们将模型应用于其他地区进行测算,可以发现,目前在广东(部分地 区)、上海、江苏、海南和山东地区,大工业用户配置储能系统的 irr 可以达到8%。

未来核心驱动因素在于成本下降。电价差影响项目收益,储能系统价格影响项 目成本。在当前储能系统成本下,各地区经济性差异在于不同的价差水平,说 明当前价格激励是用户安装储能系统关键因素。但未来多数国家将尝试降低整 个电力系统成本,以刺激经济增长,终端价差将进一步缩小。因此降低储能成本则是推进未来储能部署唯一可行的方法。

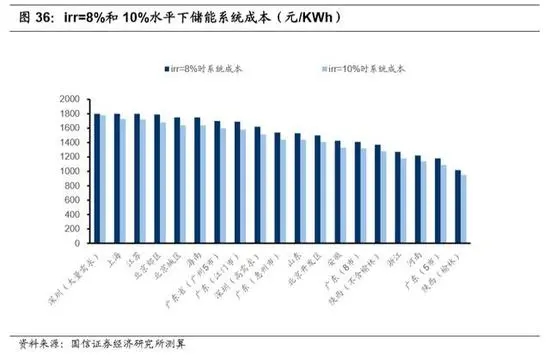

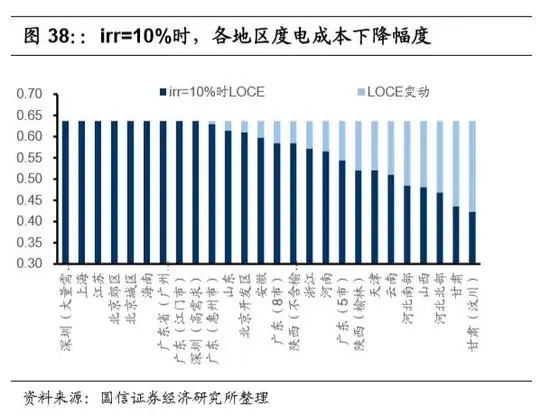

我们预计未来储能部署将分为两个阶段,第一阶段:当用户侧储能系统成本降至1500元/KWh时,除宁夏、青海甘肃、陕西和河北外,其他样本地区储能项目可达到8%的内含报酬率,对应度电成本降低0.10元/KWh至 0.54 元/KWh, 降幅达到15.63%;第二阶段:当成储能系统成本降至1000元/KWh时,所有样本地区均可实现8%内含报酬率,除宁夏外其他地区可实现10%内含报酬率, 对应度电成本降低0.26元/KWh 至0.38元/KWh,降幅达40.63%。

对应装机规模与市场规模预测:

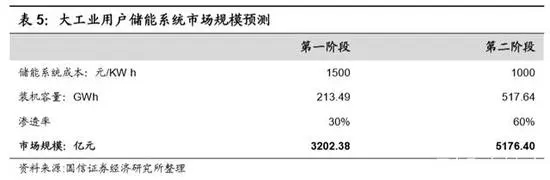

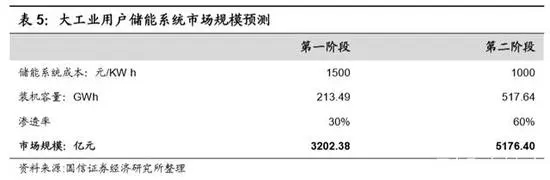

第一阶段:当用户侧储能系统成本降至 1500 元/KWh 时,市场渗透率为 30%的 条件下,储能装机规模为 213.49GW,市场规模合计为 3202.38 亿元。

第二阶段:当系统成本降至 1000 元/KWh 时,市场渗透率为 60%的条件下,所 有样本地区 irr 超过 8%,储能装机规模为 517.64 GW,市场规模合计为 5176.40 亿元。

储能市场具体到32个电力区:以1800元/kWh为起点,当目标irr=8%时,各省市大工业储能系统价格(元/kWh横轴)、装机规模(GWh纵轴)和市场规模 (亿元)出现明显分化。假设市场渗透率为30%,在目标irr下,当储能系统成 本为1800 元/kWh时,在可实现目标irr的地区中,广东省、江苏省和山东省市场规模排名前三,分别对应670、662和757亿元。

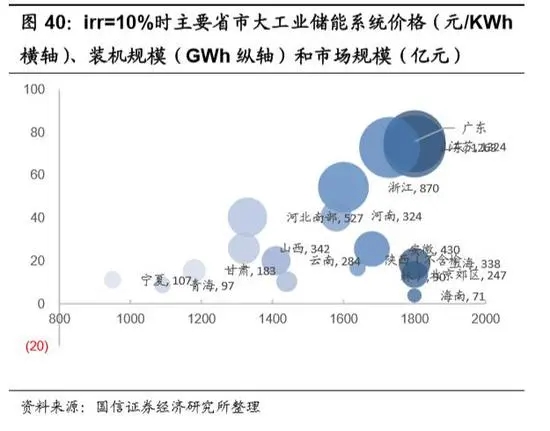

当目标irr=10%时,各省市大工业储能系统价格(元/kWh 横轴)、装机规模(GWh纵轴)和市场规模(亿元)分化更为明显。假设市场渗透率为 60%,在目标irr下,当储能系统成本为1800元/kWh 时,在可实现目标irr的地区中,江苏省、 广东省和山东省市场规模依然排名前三,分别对应 1324、1309和1263亿元。

天然的平价要求,储能产业链如何应对?储能系统产业链梳理

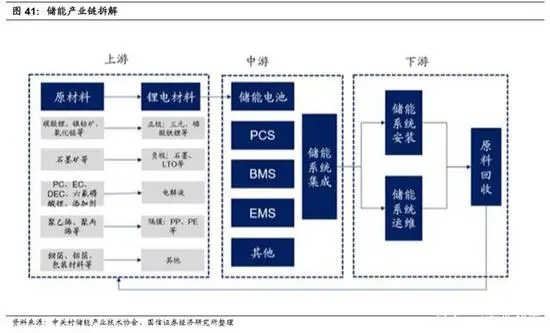

在保证安全的前提下,持续的降成本是行业面临的长期挑战。从产业链来看, 储能系统集成位于产业链中游,成本下降一方面依托于上游原材料的降本增效, 另一方面则通过系统结构的设计优化。

从储能系统成本构成来看,目前电池成本约占 60%,PCS占比20%,BMS占比5%,EMS占比5%-10%,其它配件5%。根据BNEF预计,2018年储能系统成本为364美元/KWh,到2025年,储能系统成本有望降至203 美元/KWh;到2030年,储能系统成本有望降至165美元/KWh,相较于 2018年降幅达54.7%。目前电池成本占系统成本比重最高,系统成本下降的关键是电池环节的降本增效,预计2025年电池成本将降至95美元/KWh,与2018年成本相比降幅在54%左右。同时随着市场规模的扩大和技术创新,储能 PCS、BES、EMS和EPC成本同样具有下降空间。

储能生产商二分类:行业已现PCS派与电池派。基于储能系统构成,电池、 PCS、系统集成领域均有涉足储能的企业,在此我们通过对比几类企业,可以发现储能仍处于商业化前夜的培育阶段,虽然储能业务目前占各上市公司业务比例仍然较低,但母公司的盈利情况及核心技术水平在一定程度上决定了未来其在储能板块的拓展力度和发展方向。

其中,PCS以阳光电源为代表,核心发力以行业领先PCS为抓手,布局下游储能系统及储能工程;电池则以比亚迪(71.700,0.85,1.20%)为代表,基于电芯成本发力储能。

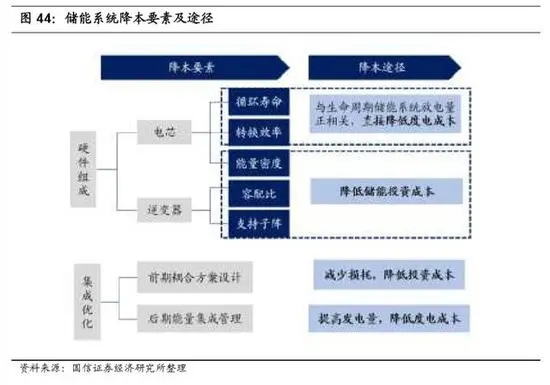

储能系统核心竞争力:系统优化能力+电芯成本下降

储能发展面临天然的平价要求,“提效降本”不仅适用光伏,也适用储能。在国内,与光伏早期有国家补贴助力不同,储能的发展天然就面临“平价”的要求,储能系统的提效降本主要落实在电池的性价比与系统集成的效率双提升,一方面是对电芯厂商的降本要求,一方面是对集成厂商优化储能系统的强诉求,二者缺一不可。

一方面,锂电电进入行业产能扩张期,成本降幅可期:

下游需求带动锂电市场规模扩大,电池价格降幅高于预期。根据GGII统计, 2019年全年行业累计装机量约62.38GWh,同比增长9%。根据 Marklines预测,未来5年全球动力电池行业将持续高速增长,2025年全球装机量可达850GWh。同时锂电池成本不断下降,截至2019年2月3日,方形动力电芯 (磷酸铁锂)平均报价为0.575元/Wh,方形动力电芯(三元)报价为0.725元/Wh,其中磷酸铁锂报价已达到BNEF预测2027年储能电池价格水平。

磷酸铁锂电池是储能系统最为适配的选择。商用锂离子动力电池正极材料主要有锰酸锂、磷酸铁锂、三元体系,其中三元体系又可细分为镍钴锰 NCM 和镍钴铝NCA。在空间充裕的条件下,储能电池相比消费电池和动力电池,对能量密度要求不高,对安全性和实用寿命的要求较高。从电池内在特性角度来看,相较于其他体系电池,磷酸铁锂具有高安全性、长循环寿命和低成本的优势,更符合储能电池需求。

长循环寿命和高转换效率可直接降低储能度电成本。在其他条件相同的情况下,电池循环寿命越长,则生命周期内储能系统可以存储或释放的电量越多,可直接降低度电成本。此外,电池转换效率越高,则充放电过程中能量损耗越少,也可增加系统总充放电量。

能量密度提升可间接降低储能投资成本。能量密度的单位可以用Wh/kg或Wh/L来表示。这意味着能量密越高,则电池质量或体积越小,从而减少建设过程中所使用的土地面积或厂房空间,通过摊薄固定成本来间接降低单位储能成本。

梯次电池性能指标优于铅酸电池。退役动力锂电池能否用于梯次利用以及应用领域,主要依据电池的剩余容量,当电池剩余容量在20%80%时,则可以进行梯次利用;如若电池容量低于20%时,则已不满足梯次利用的标准,应进行电池拆解厂进行材料的回收。梯次电池相比铅酸电池在循环寿命、能量密度、高温性能等方面具备明显优势,从性价比角度来看,梯次电池是铅酸电池的1.23-4.44倍。