0引言

自1998年合同能源管理机制引入我国以来,我 国节能服务产业从无到有、由小到大、从弱变强,已经发展成为全球范围内服务领域最广、商业模式最多、成长速度最快、产业规模最大的节能服务产业。新形势下,节能服务产业步入转型升级、深化发展的新阶段。当前,节能服务产业积极应对困难挑战,整体发展稳中有进,成为我国国民经济增长的积极因素,并呈现出一些新特点和趋势。

1节能服务产业发展现状

2018年,节能服务产业产值达到4 774亿元,全国从事节能服务的企业6439家,行业从业人数72.9 万人,节能与提高能效项目投资1171亿元,年节能能力3 930万tee,年减排二氧化碳能力10651万t。

1.1产值与投资稳步提升

节能服务产业总产值从2017年底的4148亿元增长到2018年底的4774亿元,增速为15.1%。进入“十二五”以来,节能服务产业增速放缓,逐步进入平稳发展阶段,但依然是国民经济中拉动经济增长的重要因素,发挥了战略性新兴产业的拉动作用。

合同能源管理项目总投资额达到1 171亿元, 相比于2017年提高了5.2%。投资额增加的原因主要有3方面:一是钢铁、水泥等重点用能行业回暖; 二是清洁供热、综合能源服务等新业务领域投资增长迅速;三是受资金面影响,业主单位对节能服务公司方的节能投资需求和邀约增加。

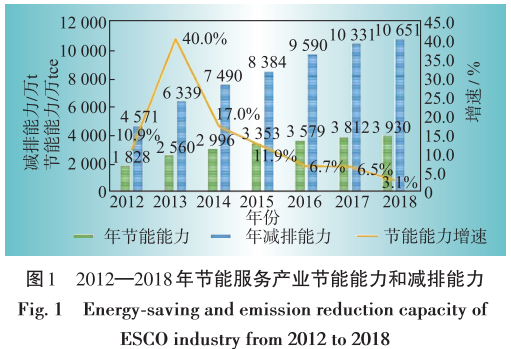

2018年,节能服务项目形成年节能能力3 930 万tee,比2017年增加3.1%,形成年减排二氧化碳能 力10 651万t, 2012—2018年节能服务产业节能能 力和减排能力见图1。

1.2工业领域投资占主导,建筑节能项目数量快速上升

从投资领域来看,工业领域投资占主导,投资额785亿元,占比67%;建筑领域投资额281亿元,占比24%;公共设施领域投资额105亿元,占比9%。

从项目数量看,建筑领域项目数量最多,占比 44%;工业领域项目数量紧随其后,占比43%;公共设施领域项目个数占比13%。值得一提的是,公共机构领域项目数量较前几年有了较大幅度地提高。

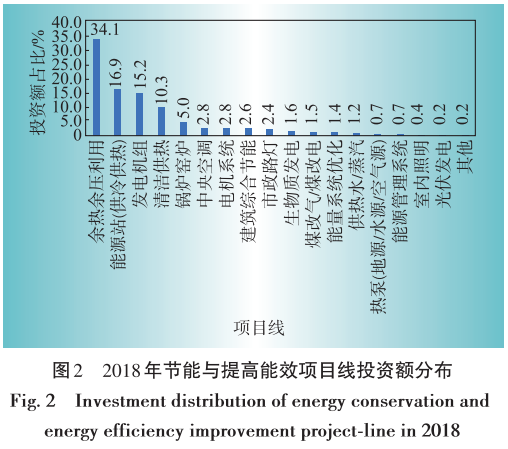

具体到项目线类型来看,投资额占比最高的前 5条项目线依次为:余热余压利用项目,占比34.1%; 能源站(供冷、供热)建设运维项目,占比16.9%;发电机组节能改造(通流、供热)项目,占比15.2%;集中供热项目,占比10.3%;锅炉窑炉节能项目,占比5%,2018年节能与提高能效项目线投资额分布情况见图2

此外,余热发电、清洁供热等项目线的总投资额较往年有所增加。

1.3单体项目规模提升,合同期限有所延长

在调查的708个项目中,工业项目平均投资额约 3400万元,相比于“十二五”期间2 000万元左右的投资额提高了 70%;商业建筑项目平均投资额约2000万 元,是“十二五”期间400万元投资额的5倍,公共机构 项目平均投资额400万元,约是“十二五”期间的2倍。

节能服务合同平均合同期相比“十二五”期间延长了 20%~40%。其中,节能效益分享型平均合同期7年,比“十二五”期间延长了约40% ;能源费用托管型平均11年,比“十二五”期间延长了约20%。 节能服务合同年限明显增长,体现了节能服务公司业务的稳定性,既有项目逐渐成为稳定资产。

1.4综合能源月艮务发展迅速,大数据互联网助推转型

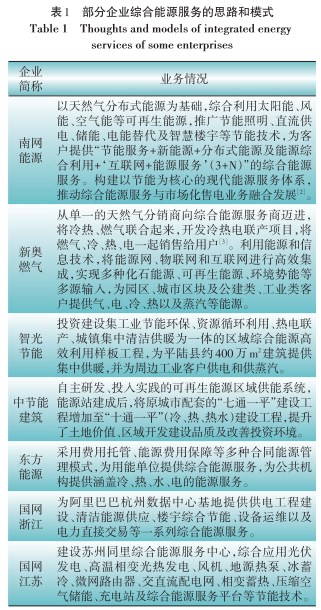

以国家电网、南方电网、中节能环保、智光电气 等为代表的一批企业在综合能源服务业务开展过程中,逐渐摸索出了自己的模式和路线。其服务内容主要包括节能服务、分布式燃气(或热电联产)、 储能、分布式光伏等项目投资,增加一部分服务(如售电)及少数微电网(多能互补+调度控制)。部分企业开展综合能源服务的情况见表1。

2节能服务产业新特点

早期节能服务公司小而散,轻资产,无抵押,实力不强。经过20年的发展,节能服务产业逐渐涌现出一批有一定实力、有发展特色、有专业队伍的节能服务公司,产业结构逐步优化,产业集中度继续提高,达到12%左右,产业从以往靠扩大规模发展向结构优化转变。现阶段节能服务产业有以下新特点。

2.1企业平均规模扩大

尽管节能服务公司数量增速放缓,但单体公司规模有较明显的扩大,抗风险能力有所增强。据 2018年节能服务产业普查结果显示,节能服务公司平均注册资金5861万元,平均总资产1.5亿元,平均员工人数114人,平均技术人员数量56人,平均年总收入7 866万元。

据不完全统计,2018年总资产在1亿元以上的有144家,其中总资产在10亿元以上的有35家。

2.2大中型企业高质量发展

中国节能协会节能服务产业委员会(EMCA)主任 委员单位和副主任委员单位中,2018年主营业务收入在3 000万元到1亿元的占27%, 1亿元到5亿元的占到50% ,5亿元以上的占23%, 1亿元以上的合计占73%。业绩增长的同时,一批大中型节能服务公司在技术创新、模式创新、公司治理、项目管理等方面,逐步建立起较为完善的法人治理结构和内部管理制度、 财务管理制度、风险防控制度;技术人员占比逐年提 高,项目实施和管理能力稳步提升,科研投入力度加大,产业链条延长,并结合“云大物移智”等积极作为。

3节能服务产业面临的挑战与对策建议

3.1宏观环境对风险控制能力提出更高要求

当前我国经济必须坚持以供给侧结构性改革为主线不动摇。“三去一降一补”大背景下,产能过剩行业加快出清,部分用能企业面临经营困难,位于下游的节能服务产业也相应受到影响。此外,随着能源价格的走低,部分用能企业的节能意愿有所 下降,已实施的合同能源管理项目实际节能效益减少,与业主之间效益分享争议风险加大。此外,由于原材料和人工成本上涨、融资成本高等因素叠加,节能服务公司经营成本提高。

建议节能服务公司及时关注国家产业政策,详尽而客观地评价客户的经营情况、财务情况等,签 订尽可能完善的服务合同,并注意与用能单位、设备制造商、金融机构等各方分散投资风险。

3.2融资难融资贵仍是困扰产业发展的首要因素

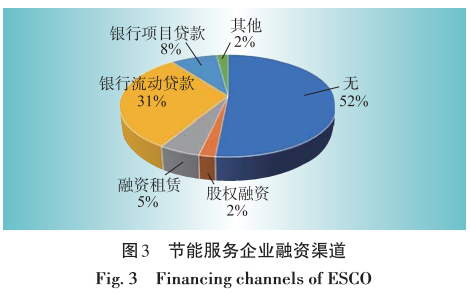

随着节能服务公司承担的项目单体量逐年增大,分享期逐年增长,资产负债率居高,加之抵押物较少,节能服务公司融资成本居高不下。据统计, 中国21家主要银行贷款总额仅有10%用于绿色项目,其中还主要是用于绿色交通、可再生能源等政府主导型大型项目。目前公共财政投入仅占融资需求的7.3%,未来5年融资缺口达到1.53万亿元。 据调研,有52%的节能服务公司尚未获得过外部融资,节能服务企业融资渠道见图3。平均融资成本 接近10%, 90%以上的节能服务公司存在不同程度的融资难融资贵问题。

节能服务业务面临着高风险、高投入、周期长的特征,需要政策给予更多的关注。建议加大对节能环保产业资金扶持力度,促进资金渠道多元化。 鼓励设立节能服务产业融资担保风险补偿金,形成政府、银行、担保机构三方风险分担机制,鼓励银行量身定制适合节能服务项目特点的信贷产品,降低融资成本。政府还可通过贴息及专项保证金来推动银行为节能服务企业提供低息贷款。

3.3综合服务能力仍显不足

单个节能服务公司缺乏延伸配套体系,难以形成关联度强、各环节配套完善的节能服务产业链条, 导致节能技术力量还不能提供综合的节能服务,特别是对一些投资大、跨专业的综合性项目难以独立完成。从业务领域看,多数服务公司仅涉足某一领域的节能服务,尚不能满足综合化服务需求。真正具备综合能源服务商实力的公司少之又少。

综合能源服务业务类型十分复杂,初期不宜全部介入,否则将带来较高的财务负担。建议企业根据自身特点,分步骤介入综合能源服务业务,由点及面逐步延伸,另外可以从增值服务上寻找机会,探索新 的商业模式,例如考虑用能信息、网络交易、用电管理、设备管理等方面的数据增值服务;面向分布式电源、绿色交通、综合需求响应等能源互联下客户侧智能资源,基于用户个性化互动服务及市场需求,搭建 用户侧能源互联下典型业务的数据增值服务平台。

4节能服务产业展望与趋势

当前,随着《巴黎协定》各项条款要求的全面落 实,全球绿色低碳转型大势已不可逆转,如果延续以往的减排能力,将无法实现气候目标。节能、提高能效是被国际上公认的最快捷、最经济、最干净的“第一能源”。以节能、提高能效为主要任务的节能服务产业具有广阔的发展空间。预计节能服务产业将向综合化、智能化和环保一体化发展。

4.1节能服务向综合化方向发展

从服务方式看,传统节能服务向综合能源服务转型已成大势所趋。未来综合能源服务重点方向细分为:综合能源输配服务市场;电力市场化交易服务市场;分布式能源开发与供应服务市场;综合能源系统建设与运营服务市场;能效服务市场;环保用能服务市场;综合储能服务市场;综合智慧能源服务市场成。其中,能效服务、分布式能源开发与供应服务、 综合智慧能源服务是节能服务公司已经开发较为成熟的市场,在此基础上,可以逐步向电力市场化交 易、环保用能服务、综合储能服务、综合能源系统建设开发与供应服务延伸,加深业界间合作,延长产业链条,形成较为完备的综合能源服务能力。

4.2建筑领域,节能与智能化将渐成主流

在建筑领域,节能与智能化一体化渐成主流。 节能服务公司利用数据采集、控制及系统集成技术控制优化各种机电设备运行,利用计算机及网络技术搭建信息交互平台,实现办公及信息自动化,集 结构、系统、服务、管理及其相互之间的最优化组 合,达到更加安全高效、易管理运营和节能降耗的目的。近年来,新技术的不断涌现,为建筑智能化 系统集成提供了新的思路,建筑信息模型(BIM)技术在建筑节能中的应用日益广泛。

4.3重点支撑技术

依据国家的政策导向及相关发展规划,节能服务产业可以重点关注清洁供暖、余热余压利用、综合能源服务、通用技术设备及信息化智能化技术, 节能服务重点支撑技术详见表2。

5结束语

当前,节能服务产业增速放缓,进入转型发展的新阶段,但节能与能效提升是第一能源,节能服务产业是解决新矛盾、培育新动能、促进高质量发展的重要支撑,具有广阔的发展前景。

未来,节能服务产业将向综合化、智能化、节能环保一体化等趋势发展。建议节能服务公司及时关注产业动向,根据自身情况在综合能源服务、清洁供暖、信息化智能化等板块布局,合力构建新形势下节能服务与能源转型的新体系。

凡注明“来源:中国综合能源服务网”的所有作品,版权均属本网,转载时请署名来源。如因作品内容、版权及其它问题请及时与本网联系。