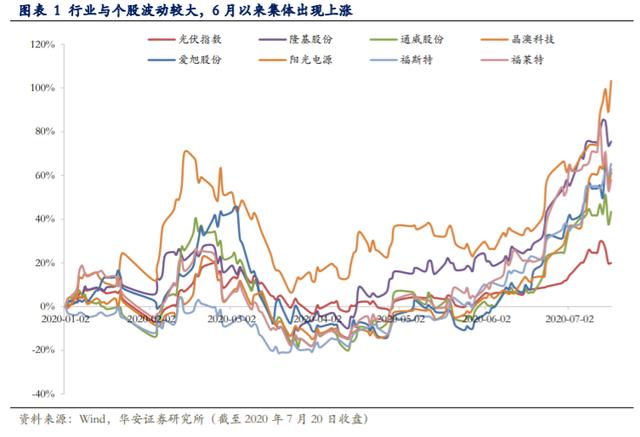

作为成长周期性行业,光伏行业的股价波动一般比较大,今年也不例外。年初至今(2020 年 7 月 20 日),光伏指数(代码 884045.WI)上涨 28.6%,涨幅超出上证指数19.9%。

今年年初光伏板块出现明显上涨,除大盘因素外,部分海外光伏厂商退出,行业竞争格局向好,利好国内厂商。2 月底到 3 月份,受到海外疫情影响,各家咨询机构纷纷下调今年装机预期,光伏板块中的个股出现 30%-40%左右的回调。4-5 月份,产品价格出现下跌,光伏行业进入盘整期,在此期间隆基股份率先上涨。6 月份开始,光伏的上涨趋势进一步确定,指数涨幅在 20%以上,个股涨幅在 40%-50%不等。从前期低点至今,光伏部分个股涨幅在 70%-100%不等。

光伏板块从前期低点至今,涨幅已经可观,但我们认为下半年光伏依然是很好的投资方向,建议超配。本篇报告将从行业的长期发展、短期基本面变化和估值三个方面来分析为什么我们看好光伏行业,以及当前时点为什么光伏行业正处于估值切换的阶段。

2、 行业长期成长空间巨大

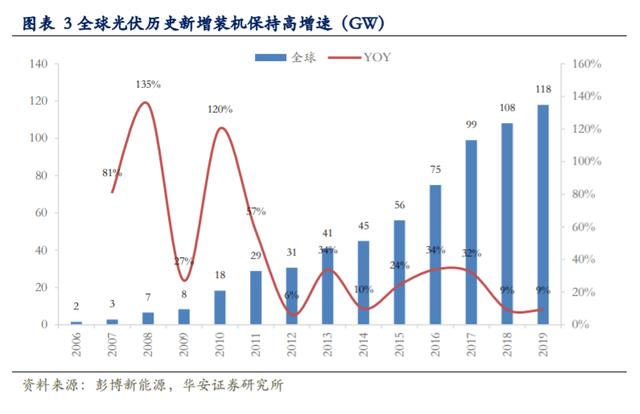

2.1 全球历史装机增长迅速

从历史情况来看,光伏行业装机增长迅速,2019 年全球光伏累计装机达到 644GW,较 2006 年增长约 86 倍。2006-2019 年光伏行业新增装机 CAGR 高达 39.7%,2009-2019年 CAGR 30.4%,2014-2019 年 CAGR 21.3%。在基数不断变大的情况下,过去 5 年新增装机依然保持高增速,行业仍处于快速成长期。

2.2 国内补贴退坡,装机重回增长

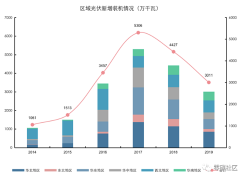

2006 年中国光伏累计装机仅为 18MW,截至去年国内光伏累计装机已经达到213GW。 从新增装机角度,2014-2019 年 CAGR 20.1%,和全球装机增速基本一致。国内新增装机在 2017 年达到高峰,2018-2019 年由于受到补贴退坡等影响,装机量连续两年下降。2020 年是平价前的最后一年,政策相对友好,预计今年国内新增装机将恢复高速增长。平价之后,光伏需求将更加市场化,未来空间可观。

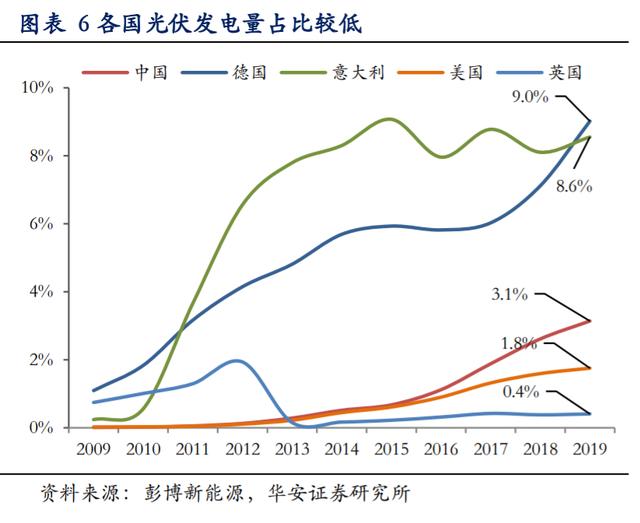

2.3 光伏发电占比仍低

根据 BP Energy 数据,2019 年全球可再生能源的电力占比不到 10%,光伏发电占比更低,预计在 3%-4%之间。分国家来看,2019 年大部分国家的光伏发电占比仍然较低。德国、意大利的光伏发电占比略高,分别为 9.0%、8.6%;中国、美国、英国的占比分别为 3.1%、1.8%、0.4%。

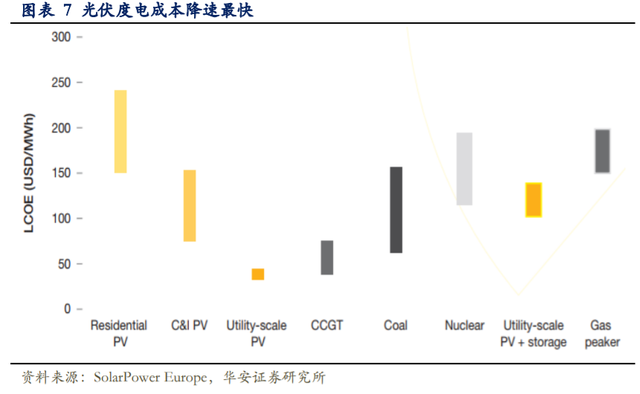

2.4 光伏发电已经成为最具经济性的能源之一

和其他能源相比,光伏 2010-2019 年度电成本降幅最大,约 82%。目前光伏已经成为最具有经济性的发电能源之一,未来通过发电效率提升、新技术迭代等手段,度电成本仍有下降空间。光伏度电成本的持续降低,将进一步加速替代其他传统能源,预计未来发电量占比将进一步提升。

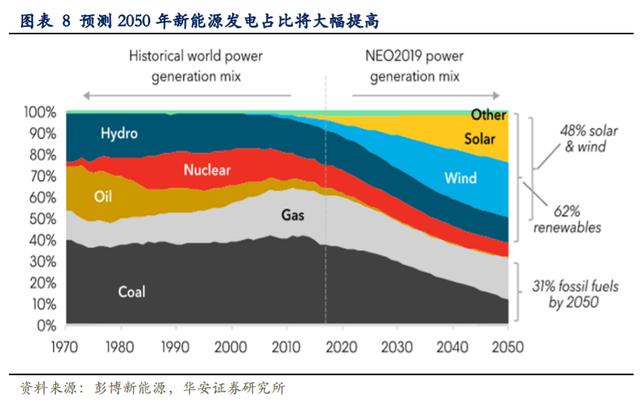

2.5 未来 30 年,年复合增速预计在 9%

根据彭博新能源预计,2050 年可再生能源发电占比有望达到 62%,其中风电光伏的发电占比将达到 48%。新能源替代化石能源是未来的趋势。彭博新能源预计,2019-2050 年电力需求预计将增长 62%,年复合增速为 1.6%。假设目前光伏发电占比为 5%、2050 年达到 25%,预计光伏装机增长约 13 倍,累计装机达到 8440GW,年复合增速预计在 9%左右。

3、 短期基本面改善,需求持续向好

3.1 年初至今产品价格下降,电站收益率明显提升

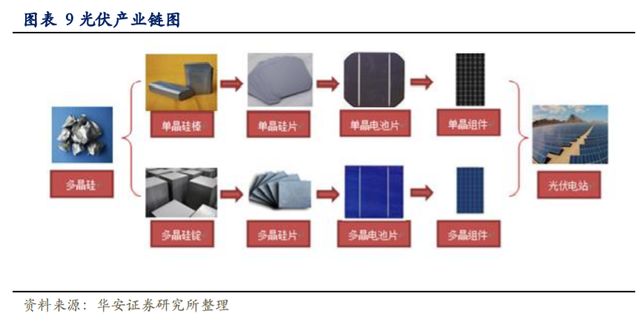

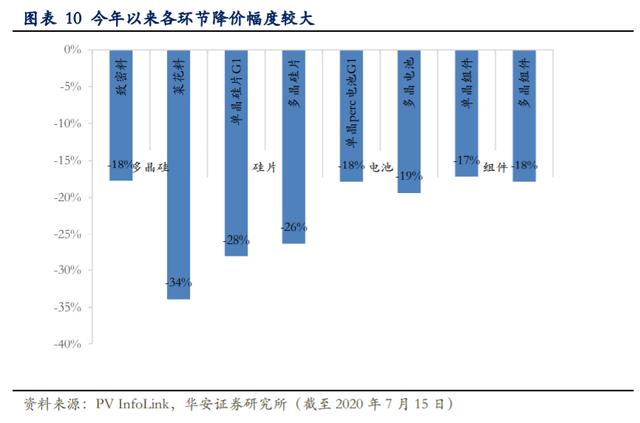

光伏主材按照加工步骤,主要分为多晶硅(硅料)、硅片、电池(电池片)、组件。今年受到海内外疫情影响,上半年光伏需求有所下降,导致光伏各环节的产品价格出现大幅下降。

以单晶组件为例,年初至今单晶组件价格从 1.74 元/W 降至 1.44 元/W,降价 0.3元/W,降幅为 17.9%。根据我们的测算,其他条件不变的情况下,组件价格下降 1 分钱,电站的收益率上升约 0.08%。也就是说,同等情况下,目前电站的收益率较年初提高约 2.4%。电站的收益率提高,直接刺激短期装机需求的上升。

3.2 海外需求数据不弱,好于市场预期

今年 1-5 月累计组件出货 26.2GW,同比-0.2%,基本持平。4-5 月是海外疫情的爆发阶段,单月组件出口分别为 5.97/5.46GW,较去年同期-4.3%、+5.6%。从国内企业组件出口数据来看,海外需求表现出一定的韧性。

从美国、德国、日本的月度并网量来看,疫情流行较早的国家,装机需求不弱。美国今年 1-4 月累计装机 6.15GW,同比增长 143%。日本今年 1-5 月累计出货达到2.52GW,同比增长 0.05%。德国今年 1-4 月累计装机 1.48GW,同比下降 4.70%。作为工程类项目,光伏装机受到疫情影响偏小,随着海外复工复产,上半年延迟的装机需求将在下半年集中释放

3.3 国内并网企稳回升,环比改善明显

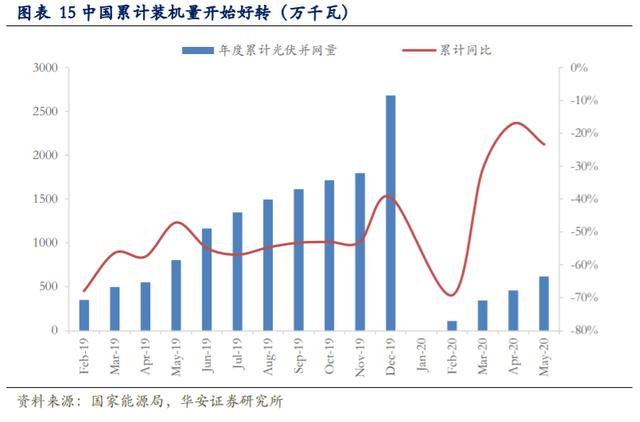

国内 2 月份以来受到疫情影响,装机出现一定程度的下滑。今年 1-5 月国内累计并网量为 6.15GW,同比下降 23.3%。从环比数据来看,5 月份国内并网 1.59GW,环比增长 39.5%,国内光伏装机已经进入恢复阶段。

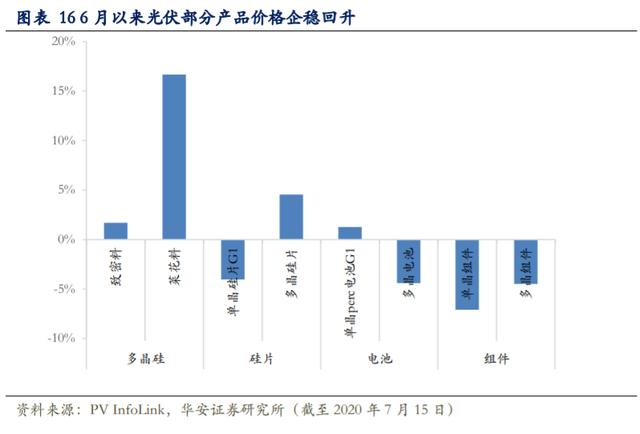

3.4 产业链价格基本止跌企稳,部分环节出现上涨

6 月份以来,部分环节的产品价格已经企稳,供给偏紧的环节价格出现上涨。其中多晶硅致密料、perc 电池(158.75mm)自 6 月以来分别上涨 1.7%和 1.3%。国内“630”抢装的部分项目因疫情延迟至三季度交付,加上国内竞价项目启动,预计三季度开始国内需求逐季好转。

对于海外来说,三季度是欧美国家的传统淡季。今年二季度欧美国家集中爆发新冠疫情,影响当地装机。三季度复工复产后,海外市场需求逐渐开始修复,部分二季度的项目延期至三季度,预计今年海外三季度装机将好于二季度。此前市场对三季度的需求有一定担忧,结合国内和海外的情况,预计三季度将淡季不淡。

3.5 今年全球装机或好于预期,明年装机将大幅增长

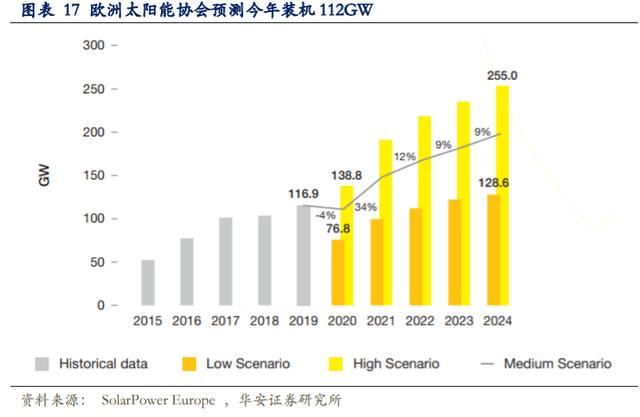

今年由于新冠疫情影响,各家咨询机构纷纷下调全球光伏装机预测。HIS Markit 在去年年底预测 2020 年装机为 142GW,今年 4 月份将此预测下调至 109GW。5 月份,Wood Mackenzie 预测今年装机为 106GW,彭博新能源预测 111GW。

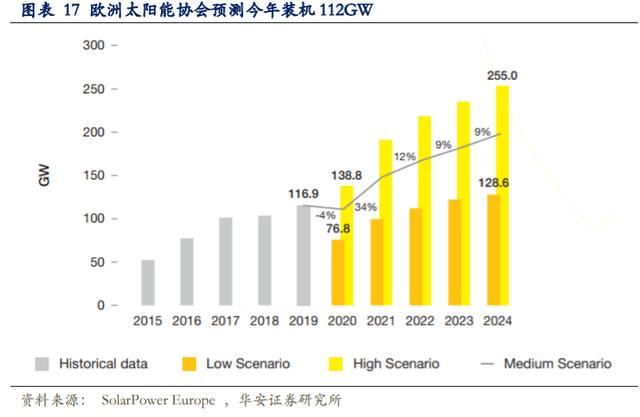

欧洲太阳能协会预测,中性情况下,2020年装机在112GW;乐观情况下为139GW;悲观情况下为 77GW。欧洲太阳能协会认为,多数国家已经有效控制新冠疫情,经济开始进入复苏阶段。在一些国家和地区的经济复苏计划下,光伏行业的需求有望比之前更强。

根据我们的预测,今年全球装机量将达到 110-120GW。国内 1-5 月累计装机为6.15GW,预计上半年累计将达到 9GW 以上。今年可建设的项目预计有:今年的竞价项目 25.6GW,去年遗留的竞价项目 11-12GW,今年的户用项目 7GW,平价项目 10GW,领跑者、特高压等项目 3-5GW。上述项目合计 56.6-59.6GW,考虑到今年竞价项目和平价项目可能有部分结转到明年,预计今年国内装机在 40-45GW,乐观情况下有望达到50GW。海外今年装机预计会出现下滑,下滑幅度不会太大,全年海外装机在 70-80GW,同比下降 6%-18%。今年全球装机预计在 110-120GW,同比基本持平。

2021 年国内实现平价上网,预计平价项目和户用项目规模将大幅增加。预计明年国内装机将达到 41-53GW。由于今年组件价格下降,电站收益率提升,海外装机意愿将大幅增加。明年海外疫情影响消除,全面复工复产后,预计装机将有大幅增长。判断 2021 年海外装机将达到 100-120GW。全球合计装机预计为 140-170GW。

4、 目前正处于估值切换前期

4.1 行业估值处于历史中间偏低位置

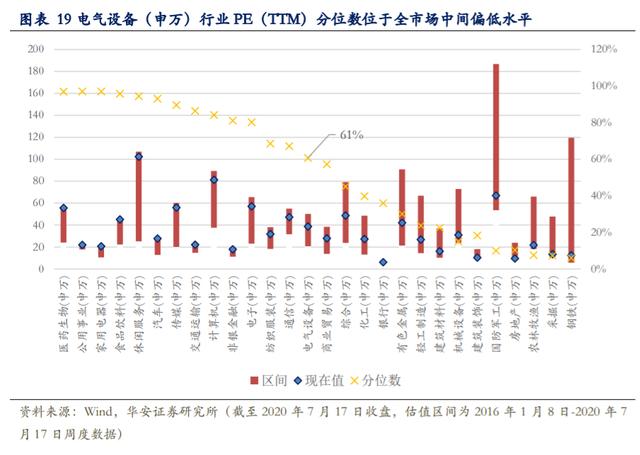

在 28 个申万一级行业中,目前已有 9 个行业超过历史最高 PE,分位点大于 100%。另有 2 个行业接近历史最高 PE,分位点大于 90%。目前电气设备(申万)指数 PE(TTM)=39x,分位点为 61%。在 28 个行业中,电气设备(申万)排在第 14。从分位点排序来看,行业处于中等偏低水平。

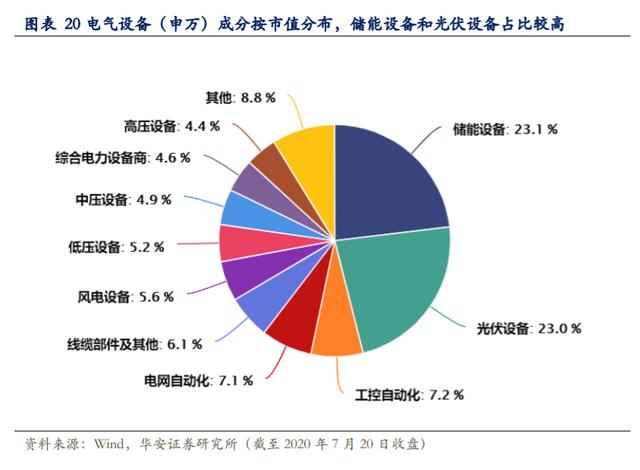

光伏行业在申万一级行业中属于电气设备行业。电气设备中的主要细分行业有储能设备、光伏设备,和电网自动化等,按照总市值权重划分,各个子行业的占比分别为 23.3%、23.0%、7.2%。

从绝对值来看,目前 PE(TTM)最高的是工控自动化,其次是储能设备,分别为102x、79x。PE(TTM)较低的有风电设备、高压设备和综合电力设备,分别为 22x、24x、24x。光伏设备在众多子行业中绝对估值处于中间位置,PE(TTM)=35x。

从分位点来看,目前工控自动化、储能设备、中压设备的分位点较高,距离历史估值高点较近。光伏设备的 PE(TTM)分位点为 49%,处于历史中等水平。

综上,目前电气设备(申万)行业在全市场估值分位不高,处于中间偏低位置。光伏设备在子行业中仍处于估值中等水平。从行业基本面分析,全球光伏需求正从疫情低点中逐渐恢复,行业盈利水平和估值有望得到双重修复。

4.2 压制估值的因素基本消除

我国光伏产业的发展离不开国家补贴。从 2011 年起,国家光伏补贴已经持续了近10 年。2011 年国内光伏的标杆电价在 1.15 元/千瓦时,2020 年竞价项目的加权平均电价为 0.372 元/千瓦时,较去年下降 0.0644 元/千瓦时,降幅为 14.8%;较 2011 年下降0.778 元/千瓦时,降幅为 67.7%。

光伏在补贴中成长,同时补贴也成为压制估值的一个因素。每年的补贴强度直接影响当年的装机量,对补贴政策退坡的预期影响光伏行业股价的走势。2021 年开始,国家对光伏项目的补贴正式退出,光伏进入平价时代。中国光伏补贴基本退出,压制股价因素之一将基本消除。

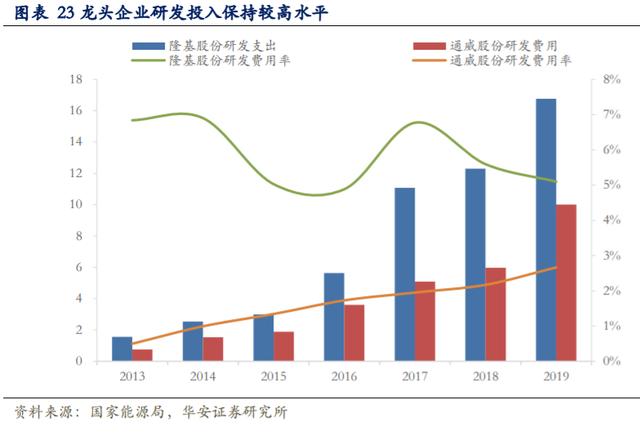

压制估值的另一个因素是技术迭代带来的行业格局不稳定。上一轮技术周期迭代中,龙头公司被淘汰,新龙头快速发展,逐渐形成当前的竞争格局。市场担忧,在下一轮技术迭代过程中,当前的龙头企业是否能保持龙头地位。

纵观上轮技术周期,尽管龙头协鑫在单晶切换多晶的道路上被落下,但依然有多晶次龙头企业跟随技术的迭代,在行业中继续保持一线厂商的地位,例如晶澳科技、天合光能等。所以历史上的龙头企业被淘汰,更多是“人为”因素,而非“历史必然”。反观当前的龙头企业,成本下降持续超市场预期,积极研究和布局新技术,相信在下一轮技术周期迭代中,龙头依旧是龙头。

4.3 中短期合理估值将提至 25x-30x,下半年迎来戴维斯双击

对于主材龙头企业来说,近几年历史 PE 一直偏低,维持在 15x-20x。辅材龙头企业估值略高,一般在 25x 左右。看未来,明年国内将进入平价时代,压制估值的政策因素即将消除。当前龙头企业积极布局新技术,纷纷走在行业前列,技术迭代的格局改变不必过分担忧。此前压制估值的因素正在逐渐消退。由此看来,光伏行业的估值正处于提升的前期。我们认为,作为周期成长型行业,未来光伏的周期性将逐渐减弱,成长性成为主导,光伏的合理估值将位于 25x-30x。

下半年光伏装机进入高峰期,部分环节的产品有望提价,企业迎来业绩收获期。随着压制估值的因素消除,行业估值有望进行修复。我们认为,下半年是行业业绩、估值双重修复的阶段,板块有望迎来戴维斯双击。

凡注明“来源:中国综合能源服务网”的所有作品,版权均属本网,转载时请署名来源。如因作品内容、版权及其它问题请及时与本网联系。