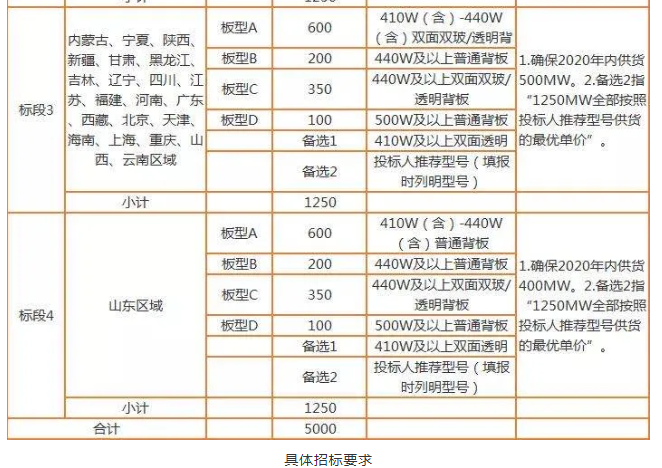

根据标书要求,投标企业需对四种板型的组件分别投出对应单价,再根据板型A综合单价×0.48+板型B综合单价×0.16+板型C综合单价×0.28+板型D综合单价D×0.08来计算综合单价。从开标价格来看,本次集采的综合报价均值在1.58元/瓦左右,最高综合报价为1.721元/瓦,来自于某一线组件企业。

在本次集采中,各标段的招标容量统一为1250MW,需要强调的是,标段二、三由于要求板型A为410~440W的双面组件,其平均综合单价最高,基本接近1.6元/瓦,最高综合报价为1.721元/瓦,最低综合报价为1.5138元/瓦。

另外,由于年内供货要求的不同,其中标段一要求供货规模为900MW,均价1.56元/瓦,标段四最少,要求年底前供400MW,均价为1.532元/瓦,二者价差约3分/瓦。由此可以看出,在产业链普涨的行情下,组件企业正面临较大的价格压力。此外,此次报价中,最高报价基本来自于TOP5企业,而最低报价则大多出自于二、三线企业,一定程度上反应订单的饱和度情况。

具体到不同板型的投标单价均值可以发现,双面组件价格相较于单面基本略高5-7分/瓦,同时,要求年底前完成供货占比较高的标段其报价也相对要高3-4分/瓦。需要注意的是,此次投标并未限制电池片数以及组件尺寸,从158.75、166到182、210均有机会参与,这也是首次多种尺寸、多种技术同台竞技。

纵向比较来看,四种版型的价格实际上可以反映2020年底前的组件供货能力。首先,均价最高的是440瓦及以上双面组件,与同功率档位的单面组件相比,略高6-7分/瓦,这与玻璃价格的水涨船高息息相关。在同一版型下,以410-440瓦为例,双面标段二、三价格明显高于标段一、四的报价,价差也在5分/瓦左右。

其次,均价最低的是单面410-440瓦报价,其次为500瓦及以上的报价,值得注意的是,500瓦及以上报价只比440瓦及以上略高1-2分/瓦。在产业链价格上涨以及供需矛盾的前提下,或许将给500瓦组件提供一个加速市场应用的机会。

目前天合光能、东方日升、环晟光伏均可以实现500瓦组件的批量出货,而根据此前数据,晶科、晶澳、隆基等182联盟企业也将于三季度实现500瓦组件的量产,但目前暂未有相关产品出货消息的报道。

需要注意的是,板型A的功率划分为410~440W组件,在该功率档内,G1及M6硅片均能实现,但仅从价格无法区分各投标企业所投的组件功率。

通过供货要求和价格对比不难发现,年内供货数量越大,对应的价格也越高。事实上,随着硅料、硅片、电池片以及各环节辅材价格的持续上涨,组件价格也不得不被迫上涨,除板型A外,板型B、C、D对应的报价也呈现相同的趋势,均为第四标段价格低于第一标段,而二、三标段的价格则相差无几。此外,标段四由于年内供货压力较小,所以参与投标的企业数量也最多。

事实上,自进入7月以来,硅料端价格的不断上涨已经开始在组件端显现。在近日华电、中广核的组件招标中,组件投标价格一路上涨,从7月中旬三峡新能源集采的最低1.34元/W左右已经一路飙升至1.57元/W,而华能的开标综合单价更是一路攀升至1.58元/W左右。其中440瓦及以上双面组件报价中,一线企业的报价已经出现了超过1.7元/瓦的价格。仅半个月时间,组件价格涨幅已经接近0.3元/W。

根据PV Infolink最新的价格跟踪显示,各环节产业链价格几乎全部上涨,425~435W的组件市场均价目前已经来到1.48元/W左右。在8月硅料缺口持续放大的情况下,组件价格仍将持续走高,上半年组件厂商为了巩固出货而大幅度报低价将导致低于1.4元/W的订单全部变为赔本价格,尤其是对于没有电池片产能的组件厂压力更大,如果重新议价则可能会影响到年度出货量甚至是长期合作的客户关系。

组件价格持续上涨的背后是年度新增装机目标的堪忧。当组件价格上涨至突破电站收益率的天花板时,下游电站业主势必将选择推后电站并网日期,以降电价的手段谋求最大限度的年收益率甚至是转为平价电站,进而影响到今年的光伏新增量,如何谋求涨价与需求之间的平衡点,光伏行业需要谨慎对待。

凡注明“来源:中国综合能源服务网”的所有作品,版权均属本网,转载时请署名来源。如因作品内容、版权及其它问题请及时与本网联系。